[한스경제=양인정 기자] 가계부채의 건전성에도 불구하고 대출금리 상승 시 취약채무자의 채무상환 이 어려울 것으로 진단됐다.

한국은행은 20일 국회에 제출한 '금융안정보고서(2018년 9월)'에서 대출금리가 올라갈 경우 취약 채무자 계층에 대한 정책적 대응 노력이 지속될 필요가 있다고 밝혔다.

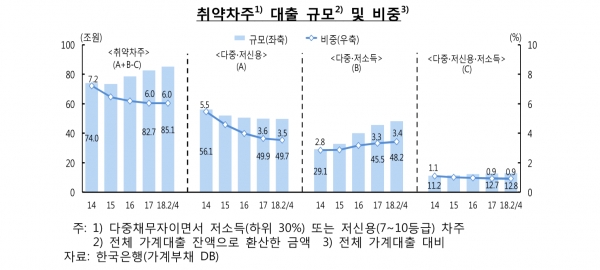

다중채무자이면서 저소득(하위 30%) 또는 저신용(7~10등급)인 취약차주의 대출규모는 6월 말 현재 85조1000억원으로 다중·저소득자 대출을 중심으로 전년말대비 2조4000억원 증가했다.

이들의 대출규모는 전체 가계대출 1천409조9000억원의 6%에 불과했다.

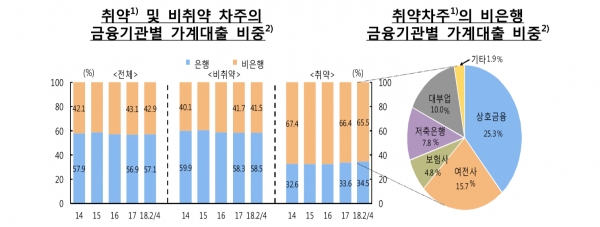

취약채무자의 비은행 대출 보유 비중이 65.5%로 높았다. 권역별로는 상호금융(25.3%), 여전사(15.7%), 대부업(10.0%) 등의 순서로 나타났다.

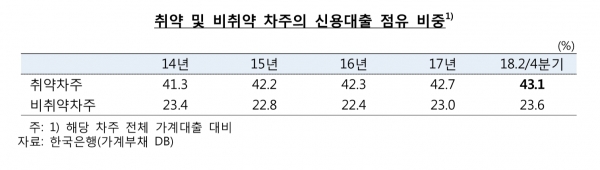

취약채무자는 또 담보가 없는 신용대출 점유 비중이 42.1%로 비취약 채무자의 23.6%보다 2배 높은 것으로 나타났다.

한은은 가계부채의 건전성과 관련, 부채 보유 가계의 소득 및 자산분포 등을 고려할 때 비교적 양호한 수준이라고 평가했다.

처분가능소득 대비 가계부채 비율은 작년 말 159%에서 올해 6월 말 161%로, 명목 국내총생산(GDP) 대비 가계부채 비율도 같은 기간 84%에서 85%로 소폭 증가했다.

가계부채가 크게 쌓인 상황에서 가계부채 증가율이 소득증가율을 계속 웃돌 경우, 우리 경제의 소비 및 성장을 제약하고 금융시스템의 잠재 리스크를 증대시킬 가능성이 있어 한은은 가계부채 증가수준에 계속 유의해야 한다고 밝혔다.

우리나라 가계부채 증가속도(부채증가율-소득증가율)는 금융위기 이후 경제협력개발기구(OECD) 국가 수준을 크게 웃도는 3.1%포인트를 나타냈다. OECD 평균은 0.4%포인트에 불과하다.

양인정 기자 lawyang@sporbiz.co.kr