국내 첫 인터넷전문은행에 카카오가 주도하는 한국카카오은행 컨소시엄과 KT가 이끄는 K뱅크 컨소시엄이 선정됐다.

인터넷전문은행 인가는 1992년 평화은행 이후 23년 만에 은행시장에 신규 사업자가 탄생하는 점에서 의의가 크다.

점포 없이 인터넷으로만 영업을 하기 때문에 비용 절감이 가능한 것이 특징이다.

인터넷·모바일 시대에 걸맞은 서비스로 소비자의 편익을 증진시키고 금융산업의 경쟁력을 높일 것으로 기대된다.

인터넷전문은행 예비인가자 사업계획 브리핑이 30일 서울 명동 은행회관에서 열렸다.

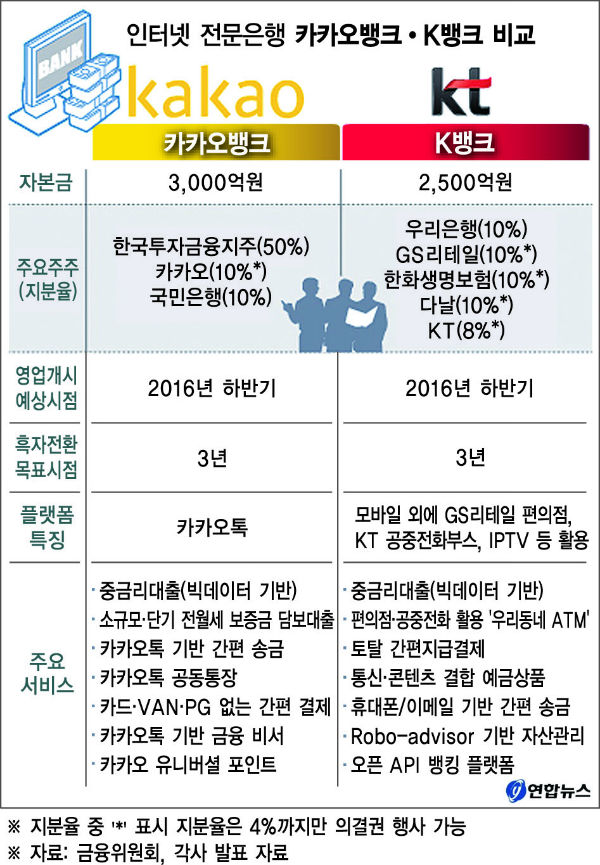

카카오뱅크는 국민메신저인 '카카오톡'을 주무기로 삼았고, K뱅크는 편의점· 공중전화 등 오프라인 접점을 이용한 영업방식을 핵심 전략으로 채택해 비전을 밝혔다.

▲ 카카오뱅크 ‘모든 금융거래를 카톡으로’

카카오뱅크는 국민 97%가 사용하는 ‘카카오톡’을 통해 편리하고 폭넓은 금융서비스로 고객에게 혜택을 돌려주겠다고 밝혔다. 혁신적인 중금리 대출과 수신 상품, 지급결제 시스템을 통해 이러한 목표를 달성하겠다고 설명했다.

카카오컨소시엄에는 카카오와 한국투자금융지주, KB국민은행 외에 넷마블, 로엔(멜론), SGI서울보증, 우정사업본부, 이베이, 예스24, 코나아이, 텐센트 등 11개사가 주주로 참여했다.

카카오뱅크의 최대 무기는 카카오톡 플랫폼이다.

3,800만명에 달하는 회원이 하루 55회 사용한다는 점에서 거래비용 절감과 뛰어난 고객 접근성이라는 두 마리 토끼를 동시에 잡겠다는 구상이다.

기존 은행이 많은 인력을 동원해 영업활동을 하거나 금리추가 혜택을 이용해 고비용 영업·마케팅에 의존한다면 카카오뱅크는 저비용으로 고객을 유치할 수 있다는 것이다.

카카오뱅크를 이용하면 카카오톡을 통해 공과금을 내고, 지인들에게도 쉬운 이체가 가능하다. 카톡방에서 공동통장을 만들어 회비 관리도 할 수 있다. 따라서 동창들과 제주도 여행 회비 모으기 등의 공동통장을 만들 수도 있다.

중금리 대출도 강점이다.

이용우 한국투자금융 전무에 따르면 저축은행의 대출은 연 20%가 넘는 고금리를 유지하고 있다. 평균 5% 정도의 금리, 신용등급 9등급까지 다루는 데 따른 9%의 대손률, 조달비용 4%, 운영비 4%, 대출 모집인 고용에 따른 지출 3.5% 등이 발생하기 때문이다.

이 전무는 "우리는 지점도 필요 없고, 조달비용도 싸며 요구불예금이 높아 기존업체들과 충분히 경쟁할 수 있다"며 10%대에 중금리 대출상품을 내놓을 수 있다고 강조했다.

이밖에 SGI서울보증보험의 도움을 받아 내놓는 소규모·단기 전월세 보증금 담보대출도 기존 은행에서는 보기 어려운 서비스다.

▲ K뱅크 ‘편의점·공중전화 부스도 고객 접점으로’

K뱅크는 “혁신적인 성공모델을 창출해 경제 활성화를 선도하겠다”고 비전을 밝혔다.

아울러 3년 내에 흑자로 전환하고 6년 후 누적 손익분기점에 도달한 뒤 10년 뒤에는 총자산 20조원을 달성하겠다는 청사진을 제시했다.

케이뱅크 컨소시엄에는 포스코ICT, GS리테일, 우리은행, 현대증권, 한화생명, KG이니시스, KG모빌리언스, 다날, 8퍼센트, 한국관광공사 등 19개사가 참여했다.

K뱅크의 가장 큰 강점은 오프라인이다.

카톡의 스마트폰 접근성에는 미치지 못하지만 편의점이나 공중전화 등 오프라인과의 접점을 확대했다는 점에서 카카오뱅크와 차별화된다.

K뱅크는 GS리테일의 편의점 1,000개 점포, 우리은행의 7,000곳 ATM, KT의 1,000여개 공중전화 박스 등을 활용할 계획이다. 이를 기반으로 하는 '우리 동네 ATM'을 고객 접점으로 삼아 인증과 계좌개설 등 업무를 처리하겠다는 것이다.

중금리 대출에 활용될 신용평가 데이터 분량도 상당하다는 장점이 있다.

특히 방대한 오프라인 데이터가 강점이다. K뱅크에 따르면 고객만 2억명에 달하고 오프라인 가맹점만 350만개에 이른다. 여기서 발생하는 데이터만 연간 60억건에 이른다. 이 가운데 70~80%는 오프라인 데이터다.

압도적인 빅데이터로 중금리대출을 활성화할 계획도 밝혔다. 금융이력만이 아니라 주주사의 빅데이터를 활용해 세분화한 평가모형을 구축, 1금융권과 2금융권의 사이에서 2,000만명의 고객에게 10%대 중금리대출을 제공하겠다는 것이다.

또 한 가지 K뱅크가 내세우는 혁신 모델은 외부와 다양한 접점으로 연결돼 모든 플랫폼에서 은행 서비스로 연결할 수 있게 만드는 '오픈 API 뱅킹'이다.

부동산 중개 애플리케이션을 이용하는 도중에 곧바로 K뱅크 대출 상품으로 연결하거나, K뱅크 앱을 이용하다가 바로 현대증권 서비스로 이동해 주식을 매도할 수 있다는 것이다.

이런 혁신을 통해 K뱅크는 연간 4조원 이상의 금전적 효과와 일자리 창출 효과를 기대할 수 있으리라고 내다봤다.

김서연 기자 brainysy@sporbiz.co.kr